貝寶金融創始人楊舟、聯合創始人王立解讀比特幣「黑色星期五」。

撰文:楊舟,貝寶金融創始人兼 CEO、王立,貝寶金融聯合創始人

- 比特幣作爲一個非常獨特的 7×24 小時全球交易、沒有任何熔斷機制的這麼一個市場,在這一次危機裏邊,能夠這麼快速的恢復和自我調節,未來更加看好比特幣。

- 「黑色星期五」的表現是高槓杆壓力下,3 月 12 日大量比特幣拋售引發合約和現貨市場的連環踩踏;深層原因是原油和新冠病毒疫情雙重打擊下,風險資產價格暴跌帶來的一次流動性危機;BitMEX 停止交易相當於完成了一次自我「熔斷」。

- 2 月份已看到場內槓桿在快速上升信號:1) 機構間 USDT 拆借利率上升;2) 比特幣期現基差急劇擴大。此外,2 月比特幣的佔比 (dominance) 不斷下降,說明這一次大概率就是市場場內槓桿推波助助瀾的作用。

- 2 月底的時候貝寶開始逐步地去通過期權做了一些風險對沖,給貝寶主要的借貸業務提供了非常多的空間。

- 槓桿只是一箇中性工具,中性的工具是沒有善惡的;槓桿如果用得好的話,是可以增加收益的;用得不好的話,會讓你爆倉。

- 只有想象中的「礦難」,礦工並沒有投降。礦機淘汰是比特幣的 PoW 機制一次自我升級和調整,是一個非常良好的一個自我淨化的過程。抗風險能力太弱的礦工會出局,有更低成本和電費的礦工他們會留下來。

- 比特幣能避的不是流動性風險,而是主權信用風險和央行印錢的危機;流動性危機下,黃金和國美國國債也被拋售。

- 如果央行放水奏效,比特幣因爲池子小,流動性好,肯定會上漲。如果放水不奏效,也就是以美元爲首的這種主權貨幣信用體系的崩塌,無疑對比特幣是更大的利好。

開場

王立:總的來說,這次危機比特幣是扛過去了。

作爲一個非常獨特的 7×24 小時全球交易、沒有任何熔斷機制的這麼一個市場,在這一次危機裏邊,能夠這麼快速的恢復,這麼快速的自我調節——不僅僅是價格的調節,還有涉及到很多場外、礦業、整個生態體系的自我調節,從我個人的角度,未來更看好比特幣了。

覆盤

王立:從 3 月 12 號到現在已經將近兩週了,市場上有非常多的解讀和對未來的一些猜測。有一些我們是認同的,也有些我們是不認同的。我們也說一下自己的看法。

我們先回顧一下過去。

其實把 3 月 12 號星期四和 3 月 13 號星期五兩天作爲一個事件高潮的話,整個事件是有連續性的,往前看的話,在 2 月份就已經有些端倪。

我還深深地記得,2 月份那時候每天放款特別忙。當時好像在 2 月十幾號的時候當天就放了 1500 萬 USDT,一個周 5000 萬 USDT。主要原因是當時基差很高,期貨和現貨的價格差得比較大,年化最高達到了 50%,所以很多人進行一個所謂的無風險套利。

春節後我們在家辦公的時候,其實能夠明顯感覺到這個市場在瘋狂的加槓桿。有兩個重要的指標:

第一個重要指標是機構間拆借利率上升。加密貨幣借貸這個領域,比較大的平臺之間有一個拆借市場,拆借的利率其實有點類似於傳統世界裏面的銀行拆借利率,它有一個指導作用。如果機構間拆借的利率快速提升的話,說明這個時候大家可能在瘋狂加槓桿。比如說 USDT 的利率在飛速上漲,那麼說明這個市場上做多比特幣這個方向上的槓桿是急速增加的。我們其實也體驗到了這個過程,當時也提前做了一些準備,後面會說到。

當時機構間拆借利率從之前的可能是年化 5%-8% 水平,最高的時候一度上漲到了年化 16%-18% 水平。大家也可能有一些感覺,在一些交易所借不到 USDT 去做多,一個是借不出來,另外即使能借出來少量的,利率也是到了極高,最高到 36%。

另外一個指標是基差的增加。在比特幣 2 月份的價格到 10,500 到的時候,期貨 3 月份到期交割的合約,其實當時的年化的溢價差已經到了 40~50%,這是一個非常恐怖的套利空間。

這也是爲什麼這麼多人借款,可能不是去做多,是付出低於 36% 的成本來借 USDT,但是去做套利,可以賺到 40~50%,而且看起來這個風險是極低的。

怎麼判斷是槓桿牛還是說場外資金進入?我觀察到的另外一個指標,比特幣的所謂的佔比 (dominance)。在這次 2 月份牛市,其實比特幣的佔比是不斷下降的。也就是說,這一次大概率就是市場場內槓桿推波助助瀾的作用。

回到 3 月 7 號到 12 號。3 月 7 號,應該是歐派克談判失敗,原油開始暴跌。當時,境外的疫情還沒有徹底爆發,沒有引起那麼大的恐慌,剛開始有一些苗頭,原油這波暴跌帶來了可能是美股市場上的一些相關行業一些公司的暴跌,拉低了美股的指數。美股從 2 月底應該是就不斷在下跌,比特幣市場其實也是一樣,因爲大家恐慌的情緒已經慢慢散佈。

3 月 7 號原油暴跌以後,其實加速了這個過程。當時我們有一些指標已經開始報警了。

3 月 8 號,Bitfinex 交易所當天 24 小時的淨賣出量達到了 4 萬個比特幣。平時 Bitfinex 交易量可能淨賣出 6000,淨買入 6000。當時 4 萬個是一個超量的事情,一般的是交易額在 2 萬個幣左右。

當時這就比較引起注意,但是整個過程還沒有完全被催化。3 月 7-8 號的時候,比特幣的價格應該是從 9180, 一路跌到了 7600 左右。從 7600 再進一步下跌的過程中,纔開始引發了下一波的踩踏。

我們可以從兩個市場來分析一下,現貨市場和期貨、合約市場。

楊舟:3 月 12 號的時候,當時我們看到 Coinbase、BitMEX 這些歐美所開始出現了一種斜線下跌的情況,就是 45 度下跌,一直就是往下走。然後反彈力度非常小,不斷的稍微下跌一下,反彈一點,再下跌一下,一種 45 度角的角度出現。

這時候其實應該是有大機構淨賣出比特幣。當時我們有一些感覺,可能會引起一定的踩踏,但是並沒有預料到直線下跌。

到下午 6 點多的時候,就相當於一分鐘跌 5%,那個時候其實已經引起了期貨市場槓桿被爆的連環踩踏。第一波踩踏是最低現貨價格達到 6500,然後後來快速跌到 6000-6200。這一波的直接原因其實是現貨市場下跌引起,然後帶動了期貨市場在這麼高企的一個槓桿下,槓桿的連環爆倉。

當天晚上比特幣價格到了 5500 美金。5500 美金其實是一個非常重要的支撐位,在技術上是 200 週週線。200 週週線支撐強到什麼位置?2018 年底的 3000 美金,還有持續很長一段時間的 3000 多美金,其實都沒有跌破 200 週週線。上次跌破是 2012 年的 11 月份,跌下去也拉回來了。所以,市場上認爲 5500 美元是一個非常重要的支撐位,當時出現了一定的買盤,然後在 6000 美金左右緩住了。

我記憶猶新,那天晚上當時我們在大屏幕上投上幣價,公司所有的前臺部門,我們客戶經理,風控,還有我們交易部門,全部都在待命。

3 月 13 日,這是真正的黑色星期五。早上比特幣從 6000 美金,然後進一步下跌到 3800 美金,大概是早上兩個鐘頭的時間,後來快速拉回到了 5500 美元。

這兩個小時其實是這一次衝擊真正的的一個核爆,因爲當天早上,甚至是不只是這兩個小時,整個早上所有的價格都已經已經失效。當時流動性在短時間內缺失,已經造成了交易的標的不能被很好的定價。

我記得很清楚。當時因爲一晚上沒睡,13 日早上起來大概 7 點過的時候,比特幣開始從 5800 美金左右下跌,然後第一波是跌到了 4500 美元左右,有一個快速的反彈,又彈到了大概是 5000 美金的樣子,然後又往下跌到了最低 3800 美金。

這個時候就出現了一個很有意思的事情。

當時 BitMEX 的價格已經衝到 3300 了。如果繼續往下走,將會直接有可能把比特幣打到歸零,因爲那個時候已經是下面已經沒有任何沒有買單了。頭一天從 7600 美金到 5500 美金的這一波,很多的做市商他們的損失也很大。他們儲備已經不夠了,基本退出市場了。所以,那天早上出現了很奇葩的事情,不同交易所之間的比特幣價差,甚至最高的時候到了 1000 美金,而這些交易所都是最頭部最頂級的交易所——Coinbase 和幣安當時最大差價在 1000~1200 美元之間維持了五到十分鐘。

最有意思的事情是,10:00~10:05 的時候 BitMEX 斷了。一種傳言是說 BitMEX 自己關了,官方的說法是有人進行了有人進行了 DDOS 攻擊。不論真相是什麼,就這樣,一個沒有監管機構和沒有熔斷機制的市場,由一個當時交易量最大和持倉量最大的交易所完成了一次自我「熔斷」。

所以最終的原因我們也不能確認。猜測應該是 BitMEX 把交易給停了,要不然當時直接就可能把它的 3 萬多個幣的保險金都會爆光,那種情況下最佳選擇對交易所來說是停下來。

保險基金的意思就是說,當發生穿倉的時候,也就是說獲利的人在這個帳面上獲利,比如說 100BTC,但是虧損的人因爲已經穿倉,只能虧 80BTC,已經全部爆倉了,這個時候盈利的人相當於有 20 個 BTC 沒有地方去足額拿到盈利,就會由平臺的保險金來賠付。一般這種事情是不會發生的,可能是在極端極端的事件下,或者流動性缺乏的時候纔會發生。當時據我們的觀察,如果沒有 BitMEX 這一次「熔斷」,可能比特幣價格真的是有可能到 0 或者到幾百美元。

BitMEX 發生了「熔斷」之後,然後 10:30 後,短短的 10 多分鐘,Coinbase 比特幣直接從 3700-3800 一次就拉到了 5700-5800。BitMEX 的一個參考定價,其實是基於 Coinbase 和 Bitstamp,然後 Coinbase 的價格直接拉上去之後,BitMEX 那邊就被救下來了,BitMEX 也自己喫下了很多爆倉的多頭合約,並在後續幾天陸續賣出。

當天差不多下午六七點的時候,大家的價格才慢慢回穩,回到了基本上一致的線。然後,慢慢的現貨的交易深度回來一些。在那個時間點,其實各種套利的空間是很大的。交易所可能會去做這個事情,一些火中取栗的交易員也有可能去做。

還有一個現象,從 3 月 12 日-13 日一直持續到現在,就是 USDT/CNY 的場外溢價,最高的時候很誇張到 10% 左右。從我的角度看是個原因:第一個是 3 月 7 日到 13 日,比特幣價格從 9000 多美元下跌,市場上有大量賣單。因爲比特幣市場是流動性最好的市場,其他市場流動性發生問題,大家都會把最好賣的資產先賣掉去補那邊。第二個原因是一部分人需要補比特幣的倉位,把現實世界或者其他世界的資產賣掉,或換成法幣,然後補到比特幣市場。但是,OTC 的通道其實像一個運河一樣,寬度是有限的,突然湧進來非常大的一個流量的話,其實它承接不住,然後溢價就非常的高。

王立:當時在 2 月底的時候,我們其實就開始逐步地去通過期權做了一些風險對沖。

我們應該 2 月的期權交易額在主流的期權市場裏面是超過 10% 的。不管在 Deribit,還是其他的交易所,我們建立了很多的看跌期權。因爲當時的幣價還很高,是 9000 多美元的時候,我們的期權的成本也不高。

楊舟:其實當時只是一個風控的動作。我們也沒有沒有預期到,比特幣價格會跌到 3000 多。所以,雖然我們有風控的動作,動作力度還不夠。這也是一個反思,確實之前也沒有見過這樣的暴跌,包括比特幣市場以來好像也沒有這樣猛烈暴跌。我們去在 2 月底購買的這些看跌期權的頭寸,給貝寶主要的借貸業務提供了非常多的空間。

當價格下跌以後,在流動性缺乏、市場定價不充分的時候,我們還相對從容。因爲,那個時候的價格下,哪怕我們想去平倉,由於沒有流動性,平倉的損失會非常大。由於貝寶因建立看跌期權的頭寸,在那個時間點可以不用馬上在缺乏流動性的交易所去賣出,這也給了我們的客戶爭取更多的補倉時間。

雖然我們有看跌期權的對沖,但是按照嚴格的風控,我們是需要去處理一些客戶的質押品的。我們給了他足夠的時間,如果他還是沒有補充的話,我們會跟他協調。如果在一個相對低的價位把他的質押品處置了以後,幣價又快速的反彈,這個時候對於客戶來說,其實它是有非常大的損失的。所以這次我們即使不得不幫客戶處置質押品的,價格其實都沒有在最低價去處置,我們最低的價格其實都在 4500 美金以上。

王立:我們儘量去保護了客戶。其實每一個線下的借款單,哪怕是最後我們去處置他的質押物,也是提前跟他達成了共識。他沒有補倉能力,或者說他不願意補倉的這種情況下,然後我們去跟他達成了一致,纔去把他的質押物處置了,也沒有在最低或者說相對比較低的一個角度去處置。

楊舟:我們其實已經給客戶足夠的時間。當然前提條件就是,因爲剛好我們可能經歷過這些傳統金融的一些事件,我們稍微在 2 月份的時候建了這麼一些頭寸,讓我們能從容的去處理。但其他平臺的客戶可能就沒有那麼多,沒有那麼幸運了。

有個平臺要求客戶先去補一部分倉,然後那時候其實是穿倉的狀態,然後補過去的時候,對方說你補過來我就不爆你倉,然後其實客戶補過去之後,對方立馬把倉給爆了,就是說相當於本來是虧損的一個狀態的,但是平臺再要求就相當於讓客戶去把幣打過去,剛好達到 100 以上的時候,就把客戶給爆倉了。我覺得這種事情是不應該在這個行業裏面發生的。當然這是傳言,我不確定真實性。

可能我們之後要提升的一個點,是應該經常給所有的客戶發佈我們看到的一些指標問題,把更多的市場信息分享給客戶,讓客戶更多理性的去應對。這是我們接下來會認真去去做的一個事情。

原因

王立:剛纔是回覆盤了一下整個過程中比特幣的表現,到底是什麼引發這些問題。現在說一下原因。

楊舟:一開始是原油和新冠病毒疫情雙重打擊,風險資產價格暴跌。風險資產價格暴跌之後,我們當時注意到避險資產是漲的,黃金漲到 1700 美金,然後國債是漲的,當時已經達到了歷史的收益率新低——收益率越低國債價格越高。

但是,在 3 月 9 日,發生了一個變化。3 月 9 號,我們注意到其實黃金暴跌了一次,然後國債收益率開始回調上去。背後的原因是什麼?其實是流動性的問題,而不是整個市場的風險偏好變化。

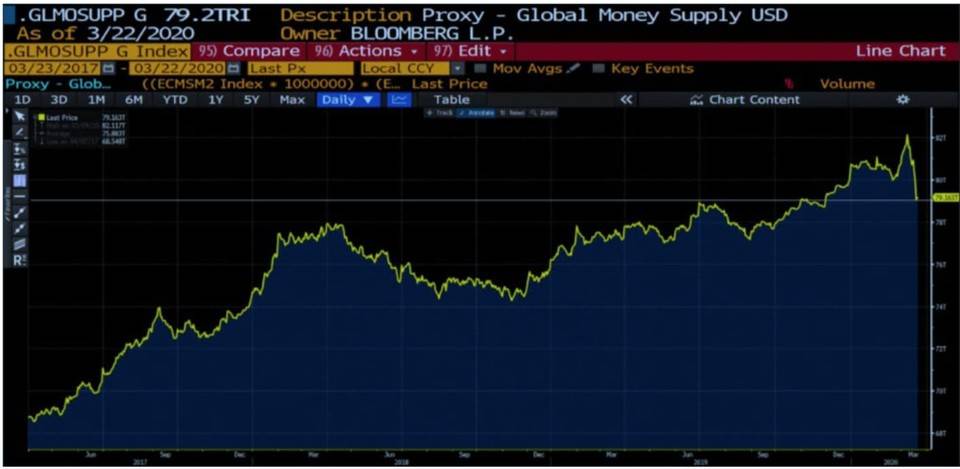

我們回顧一下整個全球貨幣供應 M2 的變化。其實從 3 月暴跌開始,M2 下降了接近 3 萬億美元,也就是說本來 80 多萬億下降到 78 萬億。M2 或者說貨幣供應的蒸發,其實是商業銀行的一個收縮。背後兩個原因:當時一個是歐元、日元和美元的互換基差是更有利於美元上漲。所以,大家持有美元,賣出其他貨幣的偏好在增加。另外一個就是商業銀行由於資產負債表的壓力和風控的壓力,收回了美元的一些貸款,並且不再放出更多的美元貸款,信用在收縮。

全球貨幣供應收緊帶來流動性危機

全球貨幣供應收緊帶來流動性危機

所以,那個時間其實是整個市場的流動性都在下降。這個過程中,因爲銀行無法作爲,無法維護貨幣供應,然後使得其他的一些機構就開始賣流動性好的資產,以及 24X7 都在交易的加密貨幣資產,包括比特幣。這時候比特幣就開始受到了巨大的衝擊。

這不是說比特幣到底還有沒有避險屬性的問題。市場上這時候關心的是:可以賣嗎?好賣嗎?反正趕快賣掉,而不管比特幣什麼屬性。銀行又不給錢,而比特幣作爲一個每天交易量超過百億美元的一個資產,只能賣比特幣去補充其他地方受損的那些錢。

恰恰在這個時候,比特幣市場本身又是一個高槓桿狀態,於是賣出引發了踩踏。這個槓桿高到什麼程度?3 月 12 日和 13 日兩天爆倉的金額 100 億美元,哪怕是 5 倍槓桿也是 20 億美元本金。比較小一些 10 倍到 20 倍槓桿是幣圈參與者比較喜歡的一個槓桿倍數,在有些交易所比如 BitMEXB 之類有 100 倍的。場外的借貸其實槓桿是最小的,最高到三倍,其實是非常低的槓桿。

王立:有媒體一直在說一個問題,就是借貸平臺在這次的暴跌裏面起到了一個負面作用。其實我們還是想澄清一下,借貸平臺背不了這麼大的鍋。

當時爆倉的主要還是一些高槓杆的合約平臺,他們內部的所謂的一個連環踩踏造成的。借貸用戶在這個過程中的平倉量,其實相對整個 100 億的爆倉量來說,其實是非常小的。

影響和展望

想象的「礦難」

王立:可以講講礦業。很多人對礦業關心,我看很多總結的文章說,「礦工出局」、「礦工被血洗」什麼之類。因爲我們的客戶裏面還是有很多礦工的,而且都是中大型的礦工,從我們接觸到的信息來看,其實並沒有大家想象的這些。

其實在今天 (注:3 月 26 日) 早上,比特幣挖礦難度下調了 15.95%,這是史上第二大難度下調,上一次這麼大還是 2011 年的 10 月 31 日。然後算力也從最高的時候 130E 到了 90 多 E。我們自己也是小礦工,有一些礦機,每臺機器如果按 3 毛 8 的枯水電價,從一週前的一臺機器一天賺 10 塊錢,現在已經恢復到 32 塊了。當然,幣價有一些恢復,加上算力的下降,其實留下的礦工單機的收益會上漲。

楊舟:其實比特幣是一個設計非常良好的納什均衡體系 (動態博弈均衡體系)。當價格下跌,會帶着算力下降,算力下降之後難度會下調,然後,礦工的總收益其實又會上升,因爲礦工要花費的成本又少了。其實這是一個非常有效反脆弱性的一個結構,所以,我們還是比較看好比特幣的未來發展。

王立:我是非常不同意「礦難」這個說法。

礦業淘汰是無時無刻都在發生,因爲新老礦機一代一代在不斷迭代,即使沒有比特幣價格下跌,老的礦機也是慢慢會退出歷史舞臺的。比如說 18 年底,一個大家都比較公認的「礦難」,比特幣跌到 3000 多美金,當時 S9 論斤賣,S9 到了七八百一臺,算力跌到 30 多 E、40E 的樣子。這本身就是一個動態平衡的過程。每一次下跌一部分礦工的淘汰,是因爲他的資源配置不合理,導致他沒有提升抗衝擊能力,不管是幣價的衝擊,還是整個全網算力增長的衝擊,總之它的抗風險能力太弱,導致出局。

這不叫「礦難」,這只是比特幣的 PoW 機制一次自我平衡和調整,是一個非常良好的一個自我淨化的過程。調整之後,有更低成本和電費的礦工,有更低功耗比的礦機,就是有新的礦機的這些礦工,他們會留下來。同時,從環保的角度也是功耗降低,留下來的礦機總的來說功耗比降低了,整體的耗能也會慢慢的降低。大家可以看到,比特幣的全網算力從這幾年從幾 E 漲到十幾 E 到三十幾 E,最高到 100 多 E 的過程當中,其實耗電量並沒有同樣量級增長。

這一次被淘汰出局的礦工原因是什麼?有的是加了太高槓杆。礦工挖礦本身就是一個做多比特幣的過程。買礦機本身就是一個槓桿,因爲它是一個重資產,然後回本週期可能最短也要 180 天,大部分時間更長。然後,挖出來的幣再抵押借款,這個是在礦機的槓桿基礎上又加了一個槓桿。但是,這時候槓桿還比較低,60% 左右的質押率的情況下的話,應該是 2-3 倍。如果他借在一個比較高位的時候,除了付電費以外,還把剩下的錢再拿去做多比特幣,尤其是加槓桿去做多比特幣的話,這一次肯定損失非常慘重,可能就出局了,因爲他會完全沒有補倉能力。

這樣的礦工是有,但是大部分的礦工,尤其是中大型的礦工,首先他不會加這麼多的槓桿,反而在幣價比較高的時候,他是反向去做套保。比如說幣價 1 萬的時候,我們知道,有客戶是做了套保,就是借了更多的比特幣,把未來三個月的產量全賣掉。這個時候幣價下跌,未來三個月對它是沒有任何損失的。

楊舟:綜合來說,「礦難」這個說法不成立,這只是礦工對風險的認知水平、對風險的控制能力的一個篩選和迭代。這也適用於達爾文的適者生存的那個理論,能夠做好風控好、抗衝擊能力強的礦工會留下,風控沒有控制好的礦工基本上就是在不斷的每次這種算力和價格暴跌的時候都會被逐出市場。

擅用槓桿

王立:這裏有一個如何理性看待槓桿的問題。大家都在批評槓桿,還是重申我們的觀點:槓桿只是一箇中性工具,中性的工具是沒有善惡的;槓桿如果用得好的話,是可以增加收益的;用得不好的話,會讓你爆倉。

大家不要去罵槓桿,而是應該去呼籲大家更理性地使用槓桿。比如說幣價跌到一個相對低位的時候,或者說有一些指標,比如說所謂「礦工投降」的時候,這個時候礦機都在貼着成本甚至低於成本挖礦,這個時候可能是一個入場的好時機。

在市場的槓桿已經非常高的時候,比如 2 月份,大家去無限加槓桿再去做多,這個就是一個反操作了。在那個時候應該做的是套保,也是用槓桿,反向槓桿。

現在這個時間點,或者前幾天剛剛跌下來的時間點,去槓桿做多,不管是買礦機做多還是其他做多,這樣的槓桿纔是用的好的槓桿。

槓桿本身是沒有問題的,本身是一箇中性的工具而已,把它用得好還是不好,是看用它的人。

楊舟:所以就是說錯的不是槓桿,錯的其實是人。我們希望整個行業能夠理性的看待槓桿,用合適的風控方式和合適的槓桿率,去調整自己的一個配置。

王立:其實不僅僅是礦工,或者說參與交易的人,包括很多的從業機構,其實也是一樣。最後你的風控能力更強,你的認知更深刻,可能會活下來,然後會享受到接下來更多的紅利。

「比或最贏」

楊舟:剛纔也提到,現在市場上有很多爭議,關於比特幣到底是一個避險資產,還是一個風險資產?其實不論避險資產還是風險資產,要認真分析一下它到底是針對什麼的風險。

比特幣設計的初衷,看它的第 1 個區塊裏面所謂的關於銀行救助的那段話,其實比特幣的真正避的是什麼險?地緣政治風險、主權信用違約以及所謂的央行現在印錢的風險。主要是這幾種風險。

在這次市場下跌過程中,比特幣更多的表現出來的不是一個避險屬性,而是一個風險屬性,主要原因還是因爲這次是流動性問題。流動性的急速抽走,其實是沒有什麼資產能夠獨善其身,包括黃金從 1700 美金跌到 1400 美金。其實經過這次暴跌之後,比特幣現在的跌幅其實是小於美股的。所以,從這個角度來說,比特幣還是在逐步展現它的避險的一定的屬性。但是,它避的險不是流動性危機,它避的險其實是地緣政治和主權信用風險。

王立:那天我發了一個朋友圈,意思是現在有很大的不確定性,大家覺得比特幣或者數字貨幣這個領域有非常大的不確定,未來不知道會怎麼樣,甚至會不會歸零之類的。但是,其實從我的角度,比特幣的確定性是很大的,因爲從這段時間的主權信用、貨幣體系的這些動作來看,其實大家都在降息、QE、印錢,然後去短時間的緩解各種各樣的風險,化解流動性危機,或者說給民衆注入信心。

但是,即使奏效的話,QE 和印錢的邊際效應是越來越低了。2008 年已經很費勁的挺住了,然後帶來了 10 年的牛市。這一輪的話到現在也不知道能有多少效果,有效的時間有有多長。

當然,如果說 2020 年就是一個主權信任崩塌的元年的話,也不太現實。因爲畢竟主權信用存在的時間比較長,而且現在世界上沒有另外一個可行代替方案。比特幣或者說以比特幣爲首的加密貨幣只是一種可能性。

楊舟:關於主權貨幣或者說信用貨幣體系,歷史其實也不長。大家可能覺得美元的歷史很悠久,但是其實美元真正的歷史是從 1971 年開始的。1971 年以前,美元代表的是黃金,1971 年之後纔是一個信用貨幣體系。所以,美元的歷史也就 49 年,比特幣的歷史也有美元的 1/5 了。

王立:接下來可能會發生很多事,包括最近我們看到的一些。因爲新冠病毒產生的整個世界分化,中美之間、各個國家之間產生了更多比較民粹主義的現象,其實都可能會造成世界的進一步分化,過去 50 年全球化下主權信用產生這種信用貨幣體系的一個崩塌,接下來可能又是一個貨幣第三次尋錨的過程。比特幣是否能成爲其中的一個錨,也未可知。當然,比特幣作爲一個試驗到目前已經非常好。

如果央行放水奏效,比特幣因爲池子小,流動性好,肯定會上漲。如果放水不奏效,也就是以美元爲首的這種主權貨幣信用體系的崩塌。如果在今年開始,然後在未來一段時間逐漸失效的情況的話,無疑對比特幣是更大的利好。

現在看除了主權信用貨幣以外還沒有第三個錨,有一種可能就是以比特幣爲代表的這些數字貨幣系統。那麼對於比特幣來說無疑是利好,因爲它最有可能成爲第三個錨。

楊舟:歐元是 2000 年產生的,但是在 2013-14 年的歐債危機的時候就暴露了最大的問題:各個國家的經濟水平實在是不太一樣,希臘要破產的時候德國非常好,這時候到底用什麼去定歐元的價格?這也是一攬子貨幣方案的最大挑戰。

就看接下來怎麼走吧。由於各個國家開始走自己的民粹主義道路,全球化帶來的紅利這次開始逐漸消退,全球的貨物流通、供應鏈流通又會回到各個國家,比如蘋果可能以後就是美國生產,那麼全球合作共贏的這麼一個體系被打破的時候,貨幣的流通可能就需要一個更獨立的第三種貨幣。也不一定是比特幣,也可能是某種其他東西,我們就拭目以待。美聯儲的無限 QE 這些動作,其實已經損害了美元的信用,然後損害了是美國的信用。

王立:2020 年看來是一個多災多難之年,大家都很恐慌,尤其是原來做傳統金融的一些朋友。我覺得比特幣給我的信心其實是更強了,因爲不管未來怎樣發展,按照之前那個邏輯,比特幣都是利好。

楊舟:「比或最贏」。昨天星球日報發了一篇文章,比特幣或是最大贏家,之後這可以成爲一個新的成語:「比或最贏」。

QA:

問題:解釋一下期權如何幫助貝寶金融保護客戶的資產?

楊舟:比如說,我們在 1 萬美金的時候買了一張 6000 美金的看跌期權,意思就是說不管價格跌到多少,我買的期權有效時間,比如 3 月底交割之前,都可以按 6000 美金的價格賣出比特幣。

期權的定價是對波動率、時間的綜合定價,當比特幣價格暴跌或者暴漲的時候,波動率是比較大的,期權價格會上漲。其實這時候把期權賣掉是賺錢的 (哪怕價格一樣)。再加上比特幣在方向上又往我買對的方向下跌,那麼其實 6000 塊錢的看跌期權,在比特幣價格跌到 4500 美金的時候,首先已經有 1500 美金的實值,就是賣掉就能賺 1500 美元,同時波動率上漲,會增加這個收益。當然還有時間價值,由於暴跌是快速發生的,消耗的時間比較少,所以持有期權合約的時間價值沒有損耗太多。

比如說,我們有 6000 張看跌期權,這時候如果客戶短時間穿倉,我們是有能力承擔的,比如該強平其實可以不平,因爲 6000 以下的這部分損失,我們期權上的盈利可能會超過損失。這樣就給了我們時間,可以讓用戶有 12 個小時或者甚至 24 小時——有的客戶最長是將近 24 個小時——補倉。這一次其實在 4500 美金以下的時間不長,可能就加起來一共就三四個鐘頭,所以我們有這個能力給客戶時間。

所以,我們客戶有的平倉,價格也都在 4500 美金以上,而不是市場價格最低、對客戶最不利的時候。我們沒有任何對客戶資產的處置是未和客戶進行充分溝通下進行的,都是得到客戶認可的。

問題:暴跌之後貝寶這邊的一個抵押率跟之前有沒有什麼變化?

楊舟:記得 12 號那天晚上還有人借錢,我們當時報的質押率就是 50%,現在已經恢復了,還是 60% 左右。

一般客戶剛開始借款的時候,還是想要更高的質押率。從去年第四季度開始,新的玩家裏我們看到有些機構比較小心一些,他們還是比較在意風控,質押率低一點。

這裏面還有競爭的因素。我們最高的質押率是 65%,有的平臺提供 75% 甚至 80%,不知道是用什麼模型做風控,怎麼去做風險的對沖。我們還是一直比較堅守底線的,沒有向客戶 80% 質押率隨便放貸。

王立:以上所有言論不構成投資建議,請大家注意風險。