「流動性即服務」或成爲 DeFi 協議過渡到 Web 3.0 的關鍵基礎設施。

原文標題:《Tokemak:流動性即服務的核效率》

撰文:Ryan Swanson, Messari 研究員

翻譯:Block unicorn

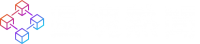

2000 年代初期的 .com 熱潮在新興的互聯網領域開啓了創新和創業的新時代。然而,缺乏計算基礎設施是一個行業範圍的問題,有可能扼殺爆炸性增長。科技初創公司花費越來越多的時間和金錢來構建和維護他們的服務器羣,而不是投資於他們的產品或團隊。這一系統性弱點的解決方案是在 2006 年引入亞馬遜的 AWS,該 AWS 將 IT 基礎設施外包並引入了「現收現付」服務器羣的概念。今天的 DeFi 生態系統面臨着類似的基礎設施風險和不同的基本問題:流動性。就像在 2000 年代初期一樣,團隊將越來越多的時間用於採購、指導、並激勵流動性而不是開發他們的協議。Tokemak 的 Reactor 模型旨在通過以流動性即服務 (LaaS) 的形式建立關鍵的流動性基礎設施來解決這個問題。

流動性即服務

以太坊上 DeFi TVL 的大幅增長,最近超過了 200B 美元,部分原因是許多協議提供的令人髮指的 APY。這些不可抗拒的收益率吸引了希望利用收益率機會而不是基礎協議的投資者。一旦獎勵枯竭,這些僱傭流動性提供者就會撤回他們的資產並轉向下一個機會,留下稀釋的代幣和未充分利用的協議。LaaS 模型旨在通過將流動性採購和指導外包給第三方(即 Tokemak)來提供替代方法。爲了瞭解這項關鍵的基礎設施服務如何運作,我們需要看看當今支持 DeFi 生態系統的外包基礎設施。

電力層

第一層包括能源的產生和分配,在這種情況下是電力。沒有電就沒有互聯網,沒有互聯網就沒有整個數字資產生態系統。公共電力基礎設施的影響已經輻射到人類生活的每一個角落,導致了人類迄今爲止最偉大的技術成就。

計算層

電子時代最具革命性的創造可能是互聯網和個人電腦。互聯網反映了一個分散的計算機相互通信系統,沒有集中的運營商,然而,隨着互聯網的開源性質的發展,支持這些平臺所需的計算要求遇到了數字時代的第一個可擴展性問題。正如引言中提到的,在 90 年代互聯網繁榮期間從 Web 1.0 到 2.0 的轉變產生了對計算能力的日益增長的需求,這是個人計算機無法承受的。缺乏可擴展的計算基礎設施需要初創公司來採購和維護自己的專有服務器羣,浪費了本可以更好地用於開發產品和發展團隊的時間和金錢。亞馬遜、微軟、谷歌等公司引入的即用即付或「基於雲的」信息技術緩解了這種可擴展性限制並加速了 Web 2.0 的發展。流動性是數字資產時代的計算能力,Tokemak 等 LaaS 提供商是希望以類似方式加速 Web 3.0 增長的基礎設施參與者。

流動層

與 dot.com 時代初創企業面臨的挑戰類似,流動性已成爲每個 DeFi 協議的關鍵方面,需要大量的時間和資源來更好地用於發展和增長。迄今爲止,挖礦獎勵一直是流動性的來源,也是整個 DeFi 生態系統中 TVL 快速增長的驅動力。然而,協議和流動性提供者之間不一致的激勵措施造成了一個極其脆弱的流動性系統,一旦獎勵減少或出現更高收益的項目,就會不斷面臨蒸發的風險。流動性挖礦的高風險、高成本模式威脅着數字資產生態系統的可擴展性。然而,正如「現收現付」作爲從 Web 1.0 到 2.0 的橋樑出現一樣,Liquidity-as-a-Service 看起來也是 Web 3.0 的橋樑。

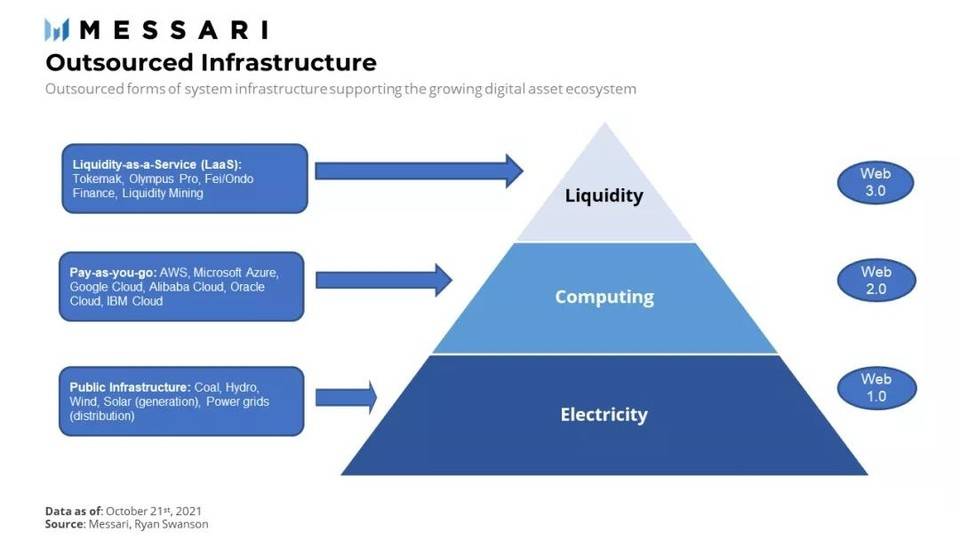

雖然仍然是一個新概念,但 LaaS 平臺已經被引入了各種風格。Messari 分析師 Chase Devens 在他的筆記中解釋了超越 DeFi 2.0 協議可以使用 LaaS 提供商「直接從市場上購買他們的流動性,或者從旨在提供最便宜但質量最高的流動性的協議中租用它」。下面的圖表概述了主要的 LaaS 提供商及其流動性頻譜的相對位置。一方面是傳統的流動性挖掘,由於其上述風險,被認爲是最短期限(和最高成本)的流動性形式。Fei Protocol 最近與 Ondo Finance 的合作推出了一個 LaaS 平臺,用於產生短期流動性,基本上可以按需打開或關閉。在頻譜的另一端,您有諸如 Olympus Pro 之類的提供商,它允許協議通過 Olympus (OHM)綁定計劃擁有其流動性,類似於優先股,流動性礦工購買協議債券產生協議控制價值(PCV),以換取債券與資產市場價格之間的價差。

Tokemak 介於這些模型之間。雖然爲協議產生的流動性不會像 Olympus Pro 那樣增加協議擁有的價值,但它是一個長期模型,併爲 Tokemak 提供略有不同的激勵措施,保留所有產生的交易費用以換取承擔減值損失的風險,這是 Fei x Ondo 模型沒有。考慮這些不同的 LaaS 模型的一個好方法是將它們與傳統的固定收益產品進行比較。如果 Olympus Pro 類似於看起來像債務但像股權一樣運作的優先股權(即不斷增長的 PCV),那麼 Tokemak 更接近於傳統債券,其協議借入流動性以換取以交易費形式向 Tokemak 收取費用。按照這個模型,Fei x Ondo Protocol 的模型類似於商業票據的模型,一種極短期的債務融資形式,通常收取的利息略高於債券,但爲借款人提供了更大的靈活性。Fei 快速打開和關閉流動性流動的能力以類似的方式運作。最後,這給我們留下了傳統的流動性挖掘,因爲缺乏更好的例子,這類似於通過提供極高的 APY 從街上的陌生人那裏採購關鍵的運營資本。通過這個鏡頭,這些並不奇怪 這類似於通過提供極高的 APY 從街上的陌生人那裏獲取關鍵的運營資金。通過這個鏡頭,這些並不奇怪 這類似於通過提供極高的 APY 從街上的陌生人那裏獲取關鍵的運營資金。通過這個鏡頭,這些並不奇怪當收益率下降時,街上可信賴的金融家不太可能回來。雖然每種 LaaS 模型都有其優點和缺點,但 Tokemak 的 Reactor 模型呈現了一個真正去中心化的流動性生成系統,與同行截然不同。

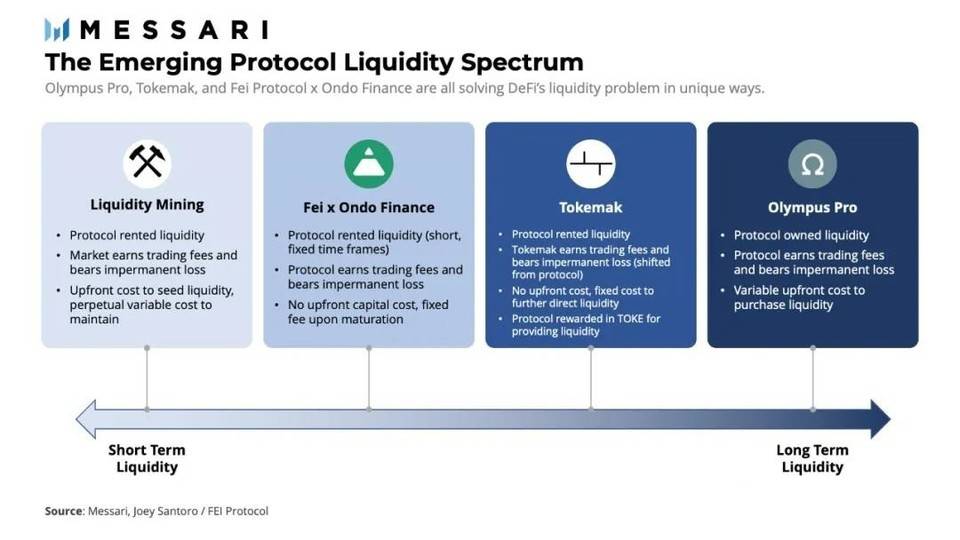

托克馬克反應堆模型

Tokemak 的商業模式被設計爲一個分解的做市商,將傳統做市商控制的稀缺資源:資本、市場知識和技術分散化。在 Tokemak 的模型中,該協議充當技術組件,其資本和市場專業知識來自被稱爲流動性提供者 (LP)、流動性主管 (LD) 和定價者的第三方。

流動性提供者 (LP)

LP 是資產持有者,可以是個人或團體(即 DAO、交易所、協議),他們希望通過其閒置資產(以 TOKE 支付)賺取收益或支持增加各自協議的流動性。LP 提供 Tokemak 的雙向流動性池的資產方,稱爲 Reactors,以換取「Toke Assets」或 tAssets。

流動性管理 (LD)

LD 持有 Tokemak 的本地貨幣 TOKE,它充當代幣化的流動性以及流動性供應的治理。LDs 將他們的 TOKE 抵押到一個資產 Reactor 中,支持上述雙向流動性池的另一端。通過將他們的 TOKE 放在給定的 Reactor 上,LD 向 LP 發出信號,以向 Reactor 分配更多的流動性。然後將流動性部署到由 LD 投票決定的各種交易所或交易場所。在推出時,Tokemak 將能夠在五個交易所部署資金;0x、Sushiswap、Uniswap、Diversifi 和 Balancer。

LD 的資產收益也與 LP 類似。但是,LD 可以從任何活躍的 Reactor 中進行選擇,根據 Reactor 的 Asset-to-TOKE 比率,它們都提供不同的 APY。流動性池任一側的 APY 增加或減少取決於資產與 TOKE 的相對 1:1 比率。如果一個 Reactor 的資產比 TOKE 多,則 Reactor 將激勵 LD 抵押他們的 TOKE;如果 Reactor 的 TOKE 多於資產,則 Reactor 將激勵 LP 抵押其資產。LD 負責維持所有反應器之間的平衡。LD 被鼓勵這樣做,因爲平衡的 Reactor 會產生最大的排放量,而不平衡的 Reactor 則有失敗的風險,使 LD 面臨排放削減甚至是非永久性損失。缺乏市場知識或希望在 Reactor 之間積極引導流動性的 LD 可以將他們的 TOKE 直接放入協議中,提供所有 Reactor 收益的按比例份額。選擇這種方法的 TOKE 持有者將喪失在更細粒度的交易所 / 場所級別的投票權。

Tokemak 從流動性導向的交易所賺取交易費。然後,這些費用作爲協議控制價值保留在 Tokemak 國庫中。隨着時間的推移,Tokemak 的目標是積累足夠的交易費用,以便在不需要 LP 的情況下獨立引導流動性。這種自給自足的點被稱爲「奇點」。

定價者

Tokemak 方程的最後一部分是 Pricer。定價器用於促進對不使用自動做市商 (AMM) 的任何協議的實時定價信息的需求。在這些情況下,Tokemak 將依靠 Pricers 使用單獨的 Tokemak 資產池來設定買賣訂單價格,以維持資產的市場。

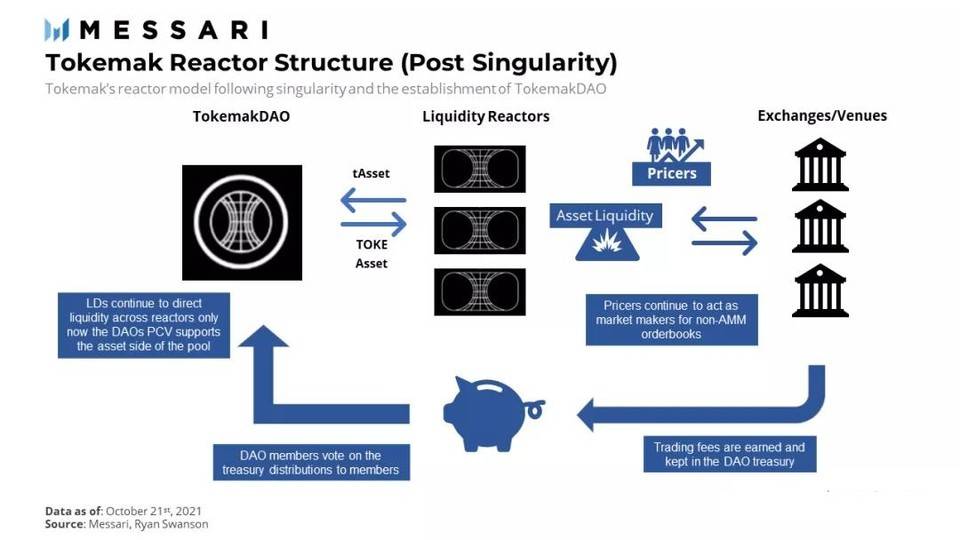

奇點和 Tokemak DAO

對於任何 DeFi 老手來說,Tokemak 的模型可能只是一種外包形式的流動性挖掘,而該協議正是旨在緩解這一問題。然而,該平臺希望從長遠來看消除對新 LP 資產的需求,以便僅依靠 Tokemak 的 PCV 來引導整個生態系統的流動性。類似於 Olympus DAO 將資產保留在協議庫中的庫模式,Tokemak 旨在通過交易費用積累足夠的資產,以便爲 Reactor 池本身的資產側提供資金。術語奇點是指可能發生這種情況的時間點。Tokemak 團隊沒有提供他們預計奇點何時發生的詳細信息。然而,隨着 TokemakDAO 的建立,此類事件的結果將迎來 Tokemak 的下一章。

雖然今天的 TOKE 持有者保留了一定的治理權,但一旦實現奇點並形成 TokemakDAO,協議的控制權將完全轉移到 DAO,首要任務是 LD 補償。奇點不需要第三方資產來平衡反應堆,因此 LD 將通過其反應堆和交易所級別的投票權保持對流動性的雙向控制。爲了獎勵 TOKE 持有者和補償 LD,預計最初的治理投票將側重於向 TOKE 持有者分配協議費用。

奇點爲 DeFi 以去中心化的名義解決其流動性問題提供了巨大的機會。如果實現,Tokemak 將能夠向社區認爲具有吸引力的任何項目提供流動性,從而減輕開發商獲取流動性和支付採礦獎勵的需要。對中心化做市商的依賴可能會完全消失,可擴展性的新時代可能會獨立存在,向 Web 3.0 和去中心化金融的真正潛力招手。

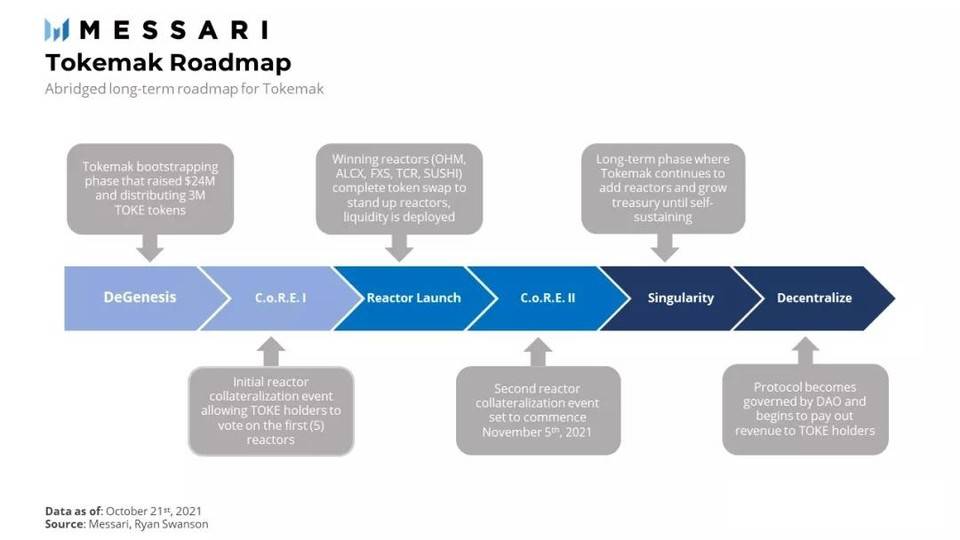

項目路線圖

Tokemak 團隊在實現其目標方面取得了重大進展,並在此過程中獲得了相當多的關注和投資。Tokemak 的路線圖始於 2021 年夏天,隨着零週期的啓動。考慮到發射前週期,零週期由三個階段組成。

DeGenesis 事件

Tokemak 的初始流動性積累階段和零週期的前身,白名單用戶能夠存入 ETH 和 USDC 以獲得第一個 TOKE 排放池。DeGenesis 尋求通過爲個人 ETH 錢包提供以可變價格購買價值高達 100,000 美元的 TOKE 的能力來籌集 2400 萬美元的儲備資產,具體價格取決於窗口結束時收到的承諾金額。在 2400 萬美元的最大承諾水平下,每個承諾將交換 8 美元 /TOKE,導致每個錢包最多購買 12,500 個 TOKE。超過 2400 萬美元和高達 4800 萬美元的超額承諾有資格獲得一個私人「創世紀」農場,以加速的速度賺取 TOKE 排放量。例如,如果有人要提交 $1,000 USDC 給 DeGenesis,該活動最終籌集了 4800 萬美元,然後該投資者將能夠以 8 美元的價格購買價值 500 美元的 TOKE,剩餘的 500 美元有資格進入 Genesis 池,在那裏它將獲得額外的 TOKE 排放。DeGenesis 在 8 月 4 日結束時總共籌集了 3656 萬美元,其中 1256 萬美元分配給了 Genesis 礦池。值得注意的是,70% 的承諾資金的增量低於 10,000 美元。

創世池

在 DeGenesis 結束後,Genesis Pool 啓動了零週期,推出了超過 DeGenesis 上限的 ETH 和 USDC 承諾的私人創世池。這些池在前兩週是私人的,並提供了超大的排放獎勵以補償 DeGenesis 參與者。除了 Genesis 池 TOKE、Sushi LP 和 Uni LP 池向公衆推出,非 DeGenesis 參與者必須在公開市場上購買 TOKE 才能參與。創世池將持續到零週期結束和流動性方向開始。

核心

反應堆抵押事件 (CoRE) 於 9 月 28 日開始,持續了一週。這標誌着第一次 TOKE 治理事件,因爲 TOKE 持有者能夠投票支持前五個要建立的反應堆。Tokemak 團隊編制了一份包含 42 個已建立的 DeFi 項目的初始清單,其中前 5 名投票獲得者有資格獲得 Tokemak Reactor。託管的 TOKE 每個代幣獲得 1 票,而質押的 TOKE (tTOKE)每個代幣獲得 4 票,Sushi/Uni LP 代幣持有者每個 LP 代幣獲得 69 票。核心於 10 月 5 日結束,最後查看期發生在 6 日。最後,Tokemak 的第一個 CoRE 獲得了約 3500 萬票,其中 57.7% 來自非託管代幣持有者。爲 Reactor 選擇的五個項目是 Frax Finance、Alchemix、TracerDAO、OlympusDAO 和 SushiSwap。

在第一個 CoRE 之後,Tokemak 團隊正在積極與各種協議合作,以便爲他們的反應堆提供資金。這個過程將涉及 1:1 的代幣交換,以便最初爲 Reactor 提供燃料,並通過持有 TOKE 爲項目提供充足的流動性指導能力。到目前爲止,Frax、OlympusDAO、Alchemix 和 TracerDAO 都資助了他們的 Reactor。

一旦初始反應堆建立,零週期將結束,隨着 LD 開始在交易所之間引導流動性並且各自的 DAO 受益於低成本、穩定的流動性,Tokemak 的真正力量將被釋放。核心 2 計劃於 11 月初開始,核心利益相關者離開他們的 TOKE/Sushi LP/Uni LP 獲得相當於第一次投票期間持有的數量的獎勵投票權。展望未來,在托克馬克建立足夠大的國庫以實現奇點之前,建立額外的反應堆將是重點。當 Tokemak 的金庫不再需要外部 LP 時,DAO 將建立,獎勵結構將進行調整。

未來的流動性

雖然迄今爲止依靠挖礦激勵來推動流動性已經很好地服務於 DeFi 領域,但生態系統仍在繼續發展,協議和 LP 的激勵不一致造成了重大的可擴展性風險。就像 AWS 如何革新 IT 基礎設施並加速向 Web 2.0 的過渡一樣,Tokemak 的 LaaS 模型旨在徹底改變協議流動性,提供必要的基礎設施來支持向 Web 3.0 及更高版本的過渡。

來源鏈接:messari.io