以太坊 2.0、Cosmos 與 Polkadot 等重量級項目加入 PoS,持幣者參與 Staking 需注意安全風險、收益風險、中心化風險和流動性風險。

原文標題:《Staking 風險幾何?如何解決?》

撰文:郝凱

Staking 概念來源於 PoS 共識機制,指的是持幣者通過抵押、投票和委託加密貨幣等行爲參與 PoS 類共識的產生過程,並在這個過程中獲得出塊獎勵和交易手續費等收益。

行業現狀

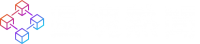

如圖 1 中灰色曲線所示,從 2019 年開始,Staking 行業變得火熱,實際抵押的加密貨幣市值增長速度非常快。雖然實際抵押的加密貨幣市值會受到加密貨幣市場波動的影響,但始終保持向上的增長趨勢。

圖 1:實際抵押的加密貨幣市值和總市值(圖片來源:StakingRewards)

圖 1:實際抵押的加密貨幣市值和總市值(圖片來源:StakingRewards)

據 StakingRewards 數據顯示,目前加密貨幣市場的總市值約爲 2785 億美元,其中,與 Staking 相關的項目的市值總和約爲 228 億美元,佔加密貨幣市場總市值的 8.2%。在這些 Staking 項目中,實際抵押的加密貨幣市值總和約爲 116 億美元,平均 Staking 比率爲 50.8%。

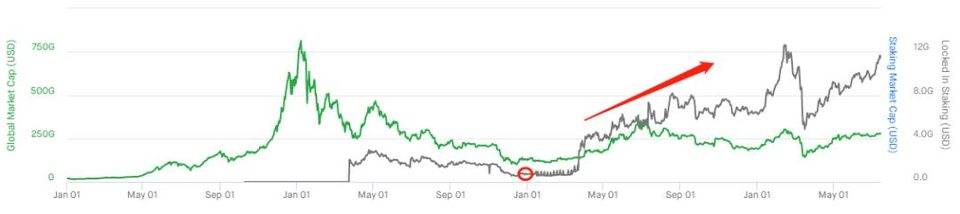

圖 2 表示主要的 Staking 項目,圖形面積的大小表示該項目的市值。當前市值比較高的 Staking 項目包括 Tezos、EOS、TRON、Algorand、Cosmos 和 Polkadot 等。可以看出,對於近一兩年上線的大多數知名項目,用戶可以通過 Staking 方式參與其中。

圖 2:主要的 Staking 項目(圖片來源:StakingRewards)

圖 2:主要的 Staking 項目(圖片來源:StakingRewards)

需要指出的是,市值排名第二位的以太坊的共識機制也將從 PoW 轉爲 PoS,這會大大增加 Staking 市場的總市值。從 PoW 項目和 PoS 項目的市值對比來看,由於比特幣仍然在加密貨幣市場中佔據主導地位,因此 PoW 項目目前仍具有明顯的優勢。但隨着以太坊 2.0 升級,以及 Cosmos、Polkadot、Algorand 和 Dfinity 等重量級項目都採用 PoS 共識機制,未來 PoS 項目的市值佔比會進一步增加。

表 1:熱門 Staking 項目的市值(數據來源:CoinMarketCap)

表 1:熱門 Staking 項目的市值(數據來源:CoinMarketCap)

Staking 的主要風險

雖然 Staking 行業的熱度很高,但持幣者參與 Staking 也會面臨諸多風險,主要包括安全風險、收益風險、中心化風險和流動性風險。針對這幾類風險,Staking 項目的參與者提出了相應的解決方案。

安全風險

參與 Staking 最重要的一點就是保證代幣的安全性,不能爲了 Staking 收益而損失持有的代幣。安全風險的主要來源有兩種:一是項目本身的安全性不高而受到黑客攻擊造成損失,二是中心化的驗證節點惡意轉走抵押的代幣。需要注意的是,很多 Staking 項目設置了懲罰機制,頻繁出塊失敗的驗證節點也會受到懲罰損失代幣。

針對安全風險,參與者需要做的就是選擇安全性高的項目參與 Staking,並且儘量將代幣抵押給規模較大、信譽較好的節點。

收益風險

持幣者參與 Staking 的初衷是獲得收益,但按照法幣計算,參與 Staking 的最終收益並不只是與通脹率相關,而是由通脹率、抵押率、佣金費用和市場行情等因素共同決定的。很多 Staking 項目早期會用高通脹率來吸引持幣者參與,但可能會出現「賺幣但虧錢」的情況。

針對收益風險,參與者應該綜合考慮所有影響收益的因素,並選擇參與具有長期價值的項目。同時,大多數 Staking 項目的早期收益會更高,用戶應該在早期參與 Staking 項目。但是,目前絕大多數區塊鏈項目會受到整體市場行情的影響,收益風險很難提前防範。

中心化風險

PoW 項目在挖礦中出現中心化的礦池,算力高度集中,普通用戶無法參與挖礦。現有 PoS 機制的驗證人獲得的出塊獎勵與 Staking 的數量成正相關,馬太效應非常明顯,富有節點會變得更富有,很多 Staking 項目也出現了中心化的情況。下表是 EOS 的超級節點得票情況。從表中可以看出,排名前十位的超級節點的得票率都超過 2%。雖然得票數並不等同於自身持有這些代幣,但是普通用戶是肯定沒有資金和資源獲得這麼多投票,他們參與出塊的途徑只能是選擇加入 Staking 礦池,這將導致節點的固化。

表 2:EOS 超級節點得票情況(數據來源:EOS Tracker)

表 2:EOS 超級節點得票情況(數據來源:EOS Tracker)

針對中心化風險,以太坊 2.0 和 Polkadot 設計了應對措施。

以太坊 2.0 極大地降低了普通用戶參與 Staking 的門檻,以太坊用戶只需通過智能合約抵押 32 個 ETH 就可以成爲驗證者。同時,32 個 ETH 也是每個賬號參與 Staking 的數量上限,如果用戶持有的 ETH 數量大於 32,超出的餘額部分不會帶來任何收益,那麼用戶必須將這些 ETH 分配到不同的賬戶中,這個要求將中心化參與帶來的利益降到最低。並且,以太坊 2.0 對硬件的要求也不高,普通個人電腦就可以滿足要求。

Polkadot 採用 NPoS 機制。在這個機制中,當選的所有驗證人都有同等的出塊機會,與 Staking 的數量無關。驗證人委員會選舉確認後,系統會將提名人的投票儘可能平均分配給委員會中每一個驗證人。因此,在按比例分配出塊獎勵時,投票給小節點所獲得的收益率可能會更高。從整體來看,NPoS 機制能夠將每一個驗證人的 Staking 數量不會過高也不會過低,提高整個系統的安全性和去中心化程度。

流動性風險的解決方案

參與 Staking 需要抵押和鎖定持有的代幣。而加密貨幣市場是一個波動性很高的市場,在價格劇烈波動的極端行情下,參與 Staking 的代幣無法在二級市場上及時賣出,此時參與者會面臨流動性風險。有些項目的鎖定期很長,漫長而充滿不確定性的鎖定期會成爲用戶參與 Staking 的阻礙。

放棄流動性的成本與鎖定代幣的數量和時間正相關,也與持有代幣的策略有關。對長期持有代幣的人而言,他們本就沒有出售代幣的計劃,鎖定代幣的成本很低。但對一個普通投資者而言,在代幣價格波動性高的時候鎖定代幣,意味着很高成本。比較鎖定代幣的成本與參與 Staking 的回報,只有傾向於長期持有代幣的人才有動力鎖定代幣以參與 Staking。

目前,市面上關於流動性風險的解決方案主要有以下幾種。

第一種是代幣銀行,其核心理念是將用戶的代幣分爲兩部分,大部分參與 Staking 獲得收益,小部分不參與 Staking 而是用於應對用戶贖回。這種解決方案可以提供一定的流動性,但用戶的 Staking 收益會受到明顯的影響。同時,這兩部分代幣的分配比例並不容易制定,很難精確地管理好流動性。如果用戶贖回時發生擠兌,這種解決方案也難以應對。

第二種是轉移代幣抵押權的理財產品。這類項目將 Staking 包裝成活期和定期理財產品,並提供交易市場可以進行交易。當參與 Staking 的用戶想要出售抵押的代幣時,可以在交易市場上發起抵押權的掛單,想繼續參與 Staking 的其他用戶可以購買。通過這種方式,可以爲抵押的代幣提供流動性。但這種解決方案對市場的活躍程度要求比較高,如果沒有其他參與者購買,就不能解決流動性問題。

第三種是提供錨定 Staking 代幣的期權類產品。這種解決方案創建一種新的代幣表示抵押的代幣,並提供交易市場可以進行交易,但不允許將這個新的代幣贖回。例如,錨定參與 Staking 的 ETH,發行新的代幣 ETH2。這種方案需要有信譽較好的機構來操作。

第四種是發行並賦能新代幣,用新代幣激勵交易雙方完成交易。例如,如果參與 Staking 的用戶想贖回抵押的代幣,用戶可以在交易平臺上掛單,用抵押的代幣和一定數量的新代幣交易其他用戶持有的流通的代幣。這種解決方案可以爲參與鎖倉的用戶提供流動性,但如果新代幣的價值不高激勵不足,就不會有其他參與者購買,不能解決流動性問題。

目前來看,市面上現有的幾種流動性解決方案都有不足之處,並沒有徹底解決流動性問題。

Staking 參與者

Staking 項目的參與者主要可以分爲兩類:持幣者和驗證者。持幣者將自己的加密貨幣抵押、投票給驗證者;驗證者則參與共識,負責打包交易和出塊。

持幣者的行爲相對比較簡單,除了持有的加密貨幣之外,他們無需額外投入其他資金和時間。持幣者選擇自己支持的驗證者,將自己的加密貨幣抵押和投票給驗證者,然後就可以獲得相應的收益。對於持幣人而言,參與 Staking 是他們抵抗通脹的有效方式。如果不參與 Staking,就會因代幣增發而受到通脹損失。驗證者的行爲比較負責,下面主要對驗證者進行分析。

#### 驗證者的成本

Staking 項目的驗證者的硬件成本與 PoW 項目的礦工有很大的區別。礦工需要投入大量的資金購買硬件設施,同時還要負擔電費、人工費和維護費等。與礦工相比,驗證者面臨的硬件設施要求會降低很多。一般來講,驗證者配備合適的服務器就可以滿足硬盤容量和帶寬等要求。根據驗證者的實際情況,可以選擇自建服務器或使用雲服務器。

驗證者的另一個成本來自持有的代幣。雖然抵押給驗證者的代幣既可以來自於驗證者本身,也可以來自其他持幣者,但目前大多數 Staking 項目通過投票數排名,驗證者需要自己持有大量代幣才更可能被選爲驗證節點。

驗證者的身份

雖然 Staking 項目並不限制普通用戶成爲驗證者,但由於成爲驗證者需要一定的操作技術門檻,需要 24 小時不間斷在線,而且出塊失敗還有相應的懲罰機制,因此普通用戶成爲驗證者也並非易事。目前,Staking 項目的驗證者主要有以下幾種身份。

節點服務商

節點服務商可以利用自身技術和運營等優勢,爲客戶提供 Staking 服務。節點服務商的規模比較大、信譽比較好,因此安全性可以得到保證。用戶通過節點服務商參與 Staking 獲得收益,同時節點服務商也會向用戶收取一定的服務費用。

交易所

對交易所而言,Staking 是值得參與的好生意。目前,很多知名交易所建立了自己的 PoS 礦池,交易所之間地競爭非常激烈。交易所使用用戶託管的數字貨幣進行 Staking 獲得利潤,並將獲得的 Staking 收益按比例分配給用戶。同時,在解決 Staking 的流動性問題上,交易所有獨特的優勢。交易所可以通過中心化的方式提供多種流動性解決方案。如果交易所可以提供優質的 Staking 服務,就可以吸引更多的用戶。

錢包

錢包作爲用戶的主要入口,有大量的用戶基礎。錢包用戶會在錢包中存入大量 Staking 項目的代幣,因此錢包天然適合理財業務。目前,很多錢包爲用戶提供豐富的 Staking 的理財產品,用戶可以很容易地參與 Staking 獲得收益。

思考和總結

對於以太坊 2.0 等主流且安全的區塊鏈項目而言,Staking 構成風險最低的存幣渠道,Staking 平均收益率將成爲存幣和借幣利率的基準。如果將 Token 比照成貨幣,那麼 Staking 平均收益率就相當於國債或央行票據的利率(基準利率),市場中其他利率等於基準利率加上風險溢價。

在 PoW 項目中,普通用戶無法參與挖礦,會遭受通脹帶來的損失。但在 PoS 類項目中,普通用戶參與 Staking 獲得收益是一種抵抗通脹的有效方式。同時,參與 Staking 需要持有一定數量的代幣,如果出現作惡的情況,會懲罰他們無法獲得 Staking 獎勵,甚至可能會罰沒他們抵押的代幣。因此參與者爲了自身的利益維護整個系統的安全,更容易產生良性循環。

參與 Staking 的風險主要包括安全風險、收益風險、中心化風險和流動性風險。其中,安全風險和中心化風險有比較明確的應對措施,但具體的效果還需要在實踐中進一步檢驗。收益風險比較難以防範,用戶需要綜合考慮通脹率、抵押率、增量資金和市場行情等因素。目前,市面上有很多關於 Staking 流動性的解決方案,但每種解決方案都有不足之處,並沒有徹底解決流動性問題。

Staking 是一個巨大的市場,包括以太坊 2.0、Cosmos 和 Polkadot 在內的很多重量級項目都已加入 Staking,這對於所有 Staking 參與者都是很好的機會,各方參與者需要做好相應的應對措施。未來,Staking 的市場規模會繼續不斷增長。