DeFi 衍生品的發展需要改善流動性、激勵、產品預期收益率方面的制約。

原文標題:《DeFi 衍生品還有多大潛力?預估日交易量僅 5.8 億美元,不足中心化平臺百分之一》

撰文:Carol

今年已過半,DeFi 衍生品發展得如何了?

2020 年加密貨幣市場有兩大值得關注的趨勢,其一是年初中心化交易所的衍生品交易迎來爆發,全年比特幣期貨合約的持倉量從約 27 億美元上漲至約 94 億美元,漲幅達到 248.15%。其二是 DeFi 協議在下半年得到了適度的應用,借貸協議和 AMM DEX 成爲主導產品,總鎖倉量從 6.7 億美元增長到了 145 億美元,漲幅約 2100%。

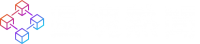

按照中心化交易所中金融產品的發展路徑,不少分析師認爲在 DeFi 現貨交易得到長足發展後的今年,DeFi 衍生品也將迎來發展機遇期。那麼,今年已過半,DeFi 衍生品發展得如何了?PAData 對 Defi Llama 和其他公開資料中收錄的鎖倉量較高的三大類共 21 種衍生品協議進行深度分析後發現:

1) DeFi 衍生品品類已十分豐富,涵蓋期貨、期權、指數等多個細分領域,其中,期權和指數產品的形態更豐富,已延展出如結構性產品、期權穩定幣、含流動性兌換和元治理的指數基金等。

2) DeFi 衍生品的交易量尚小,按照預估,當前 DeFi 衍生品的日交易量僅相當於 DeFi 現貨交易量的 1/6,相當於 CEX 衍生品交易量的 1/100。

3)從衍生品與現貨交易的結構佔比來看,DeFi 領域更加失衡。當前,DeFi 衍生品預估交易量與現貨預估交易量的比值大約爲 1.5:8.5,而同期 CEX 衍生品預估交易量與現貨預估交易量的比值已達到約 7:3。如果比照 CEX 的交易結構,在靜態發展下,理論上衍生品的交易量還有當前規模 13 倍左右的發展空間。

4) DeFi 衍生品協議提供的流動性遠低於 CEX,當前各 DeFi 衍生品協議的鎖倉量均值約爲 3852.98 萬美元。其中,僅 Set Protocol、Index Coop 和 dYdX 的鎖倉量超過 1 億美元。

5) DeFi 衍生品的預期收益率不佳。與借貸產品相比,衍生品中僅結構化產品在同種資產的預期收益率上佔優,而指數衍生品中有 75% 的產品今年的收益率爲負,其中多個產品的虧損幅度都超過 30%。

6) DeFi 衍生品協議提供的流動性挖礦激勵價值也普遍顯著縮水。最近 30 天,Messari 監測的 DeFi 概念幣的平均漲幅約爲-18.13%,而 DeFi 衍生品治理代幣的平均漲幅爲-28.08%,且 16 種觀察代幣中僅 2 種代幣的價格是上漲的,其餘普跌。

7) DeFi 衍生品的發展需要改善流動性、激勵、產品預期收益率方面的制約。

DeFi 衍生品已涵蓋期貨、期權和指數,多種創新機制上線

目前,DeFi 衍生品已涵蓋期貨、期權和指數類等多種產品。在 PAData 此次選擇的觀察樣本中,期貨是出現時間最早的一種 DeFi 衍生品,dYdX 上線於 2019 年 4 月,甚至早於 Compound。期貨協議通常只涉及標的合約的買賣,但與 CEX 提供的期貨產品相比,期貨協議是雙向槓桿合約,用戶可以對現貨持倉及未來即將收到的現貨進行風險對沖。目前,期貨協議中最熱門的是 Perpetual Protocol,根據 Dune Analytics 的數據,其今年以來的日均交易量約爲 1 億美元左右,高於其他期貨協議。

期權協議出現的時間基本在 2020 年下半年以後,其中僅 Opyn 在 2020 年 2 月上線,是較早面世的產品。目前,期權協議的產品形態已經涵蓋期權、對沖期權合約、期權穩定幣和結構性產品等。其中,Opyn 和 Siren 等協議提供的是標準化期權交易,而 Hegic 和 FinNexus 等協議提供的是僅需選擇方向、數量、行權價和持有時間的簡化版期權。

此外,值得關注的是期權穩定幣和結構性產品。Lien 是去年 8 月上線的穩定幣協議,該協議通過期權合約套利機制實現穩定幣 iDOL 的價格波動最小化。用戶存入 ETH 來獲得 SBT 代幣(Solid Bond Token,固定債券代幣)或 LBT 代幣(Liquid Bond Token,流動債券代幣),這兩者本質上都是 ETH 的買方期權,差異在於 LBT 是 2 倍槓桿的買方期權,iDOL 的價格由 SBT 和 LBT 構成的一籃子買方期權決定。Ribbon Finance 是一種提供結構化產品的協議,通過賣出看跌期權策略和自動買入期權策略來實現收益,目前已推出 4 款產品,標的涵蓋 ETH 期權和 WBTC 期權。

指數協議的出現時間和期權協議差不多,基本也都在 2020 年下半年以後,其中上線較早的協議是 PieDAO,上線於 2020 年 3 月。目前,大多數指數類衍生品的運作方式都與傳統金融市場中的指數基金接近,指數協議通常追蹤一類資產的價格變化,比如元宇宙、流動性挖礦、Yearn 生態、DeFi 等資產,各資產按一定的權重建構爲指數,並映射爲一種指數代幣,用戶通過購買和贖回指數代幣來實現收益。

不過,值得注意的是,Power Pool 推出的 Power Index 系列指數除了能產生類似基金一樣的收益以外,還允許用戶進行元治理和代幣交易。前者指用戶存儲在指數合約中的所有代幣都可以用於在其原協議中進行投票,後者指用戶可在由指數合約中所有代幣建立起來的流動性池中直接進行代幣交換,如一個指數包含 COMP、UNI、SNX、AAVE、SUSHI、CRV 等代幣,那麼用戶可以直接進行 COMP/UNI 或 SNX/AAVE 等的交換。

預估 DeFi 衍生品交易量僅爲 CEX 的 1/100,市場潛力尚未完全釋放

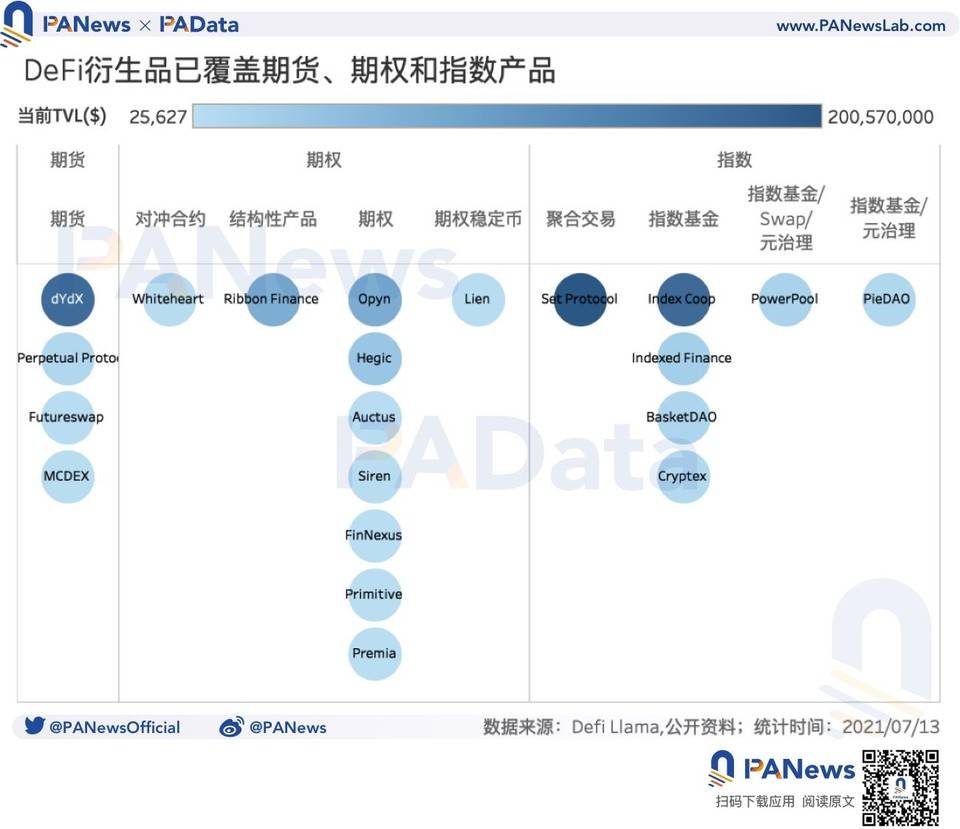

衍生品交易自去年開始就已成爲 CEX 的重要業務之一,根據 Alameda Research 的數據,7 月 14 日,11 家 CEX 最近 24 小時的衍生品名義交易量約爲 755.13 億美元,按照 Alameda Research 預測的平均 23.4% 的虛假交易量進行扣除後得到的衍生品校正交易量約爲 578.43 億美元。其中,Binance、Huobi 和 OKEx 的交易量最高。

反觀 DeFi 衍生品協議的交易量,從 DeBank 和 Dune Analytics 收錄的爲數不多的三個協議的交易量來看,DeFi 衍生品的交易量遠遠小於 CEX 衍生品。按照 7 月 13 日的數據,期貨協議 Perpetual Protocol 和 dYdX 的交易量約爲 5488.30 萬美元和 2830.88 萬美元,指數協議 PowerPool 的交易量約爲 8.30 萬美元,合計尚不足 1 億美元。如果按照三個協議的平均交易量來估算,那麼當天觀察範圍內的 21 個 DeFi 衍生品協議的總交易量大約爲 5.83 億美元,仍然遠低於 CEX 衍生品的單日總交易量。

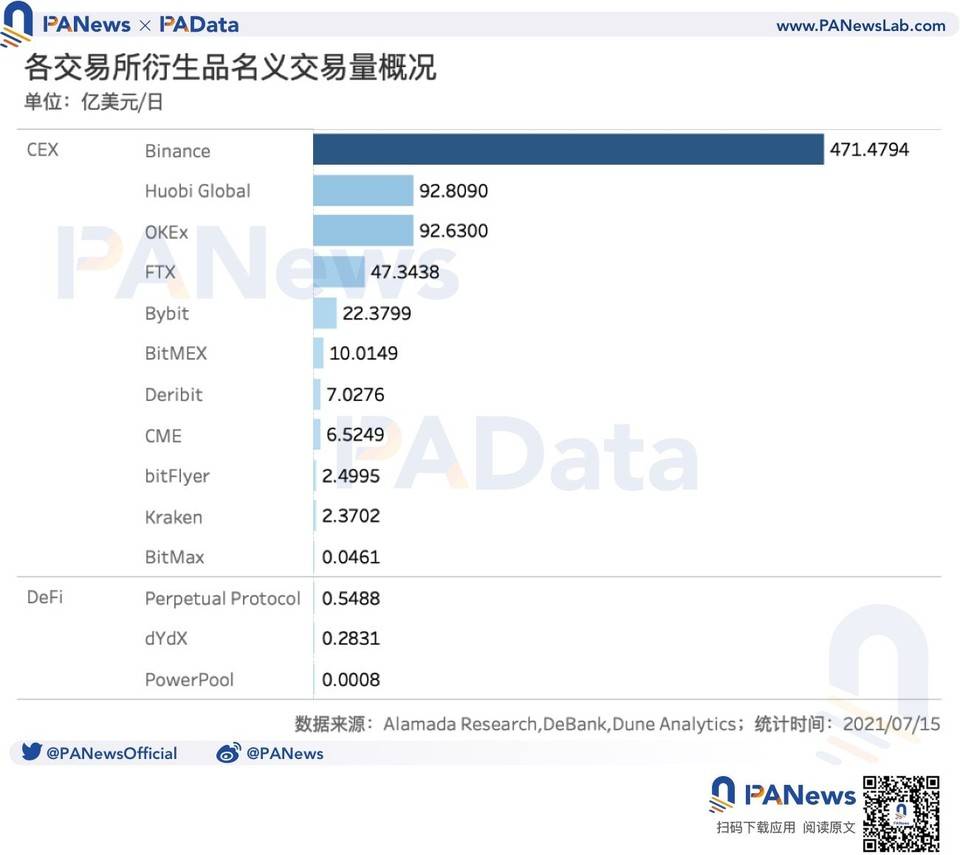

DeFi 衍生品協議的交易量不僅在橫向比較中遠低於 CEX,大約僅爲後者的 1/00,而且即使從縱向比較來看,DeFi 的現貨 / 衍生品交易結構也較 CEX 更加失衡。

根據統計,CEX 的現貨交易約爲 255.2 億美元,衍生品交易量約爲 578.43 億美元,兩者佔 CEX 日總交易量的比值分別約爲 30.61% 和 69.39%,交易格局(現貨 / 衍生品)接近 3:7。而 DEX 的現貨交易量約爲 33.7 億美元,預估的衍生品交易量約爲 5.83 億美元,兩者佔 DeFi 日總交易量的比值分別約爲 85.25% 和 14.75%,交易格局(現貨 / 衍生品)接近 8.5:1.5。

如果對照 CEX 的交易格局,可見,DeFi 衍生品還有很大的市場潛力。若假設以當前 DeFi 的現貨交易量爲靜態參照,那麼要達成 CEX 3:7 的交易格局,DeFi 衍生品的交易量需要擴張至 78.64 億,相當於當前規模的 13 倍左右。若假設 DeFi 的現貨和衍生品交易量均在動態發展,則要達成 CEX 3:7 的交易格局,DeFi 衍生品的交易量增速需要保持在現貨交易量增速的 13.5 倍左右。

DeFi 衍生品發展面臨的問題:流動性較小、收益較低、激勵不足

儘管 DeFi 衍生品已經出現了多樣化的產品形態,但市場潛力也尚未被充分釋放,不過,DeFi 衍生品在流動性、收益和激勵方面仍然存在一些掣肘。

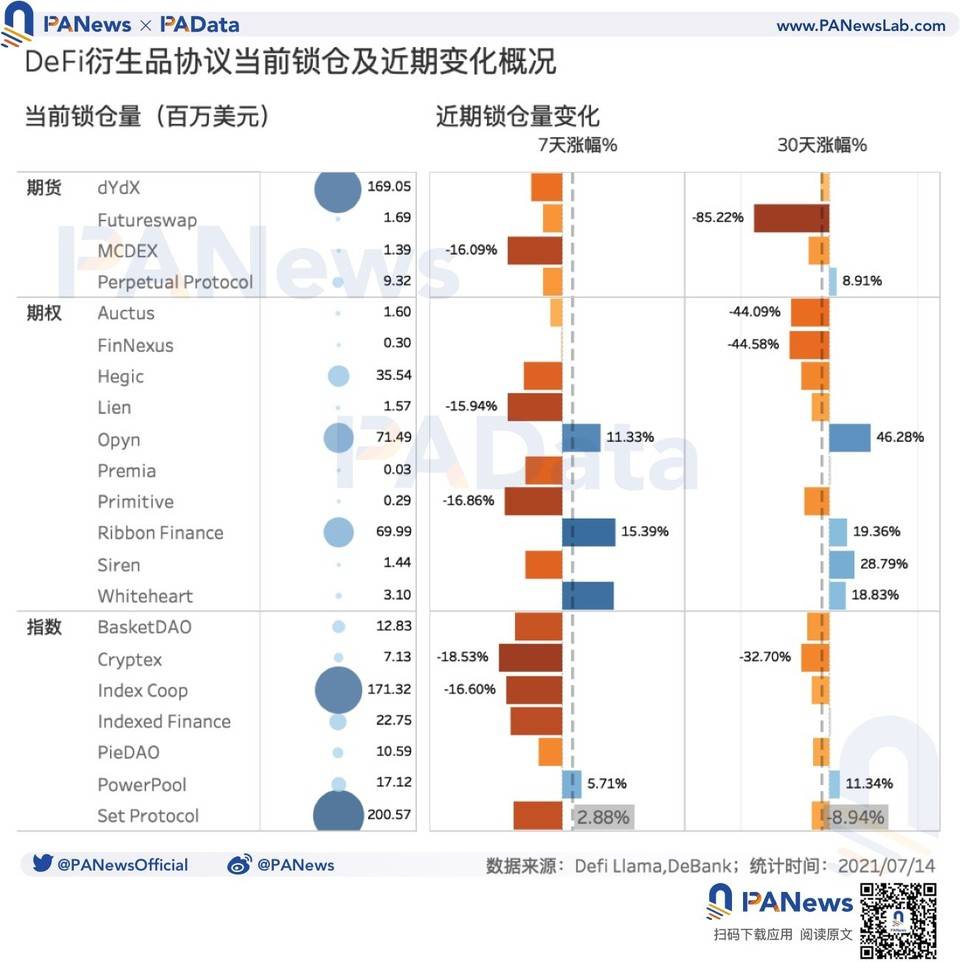

首先,DeFi 衍生品協議提供的流動性遠低於 CEX,而流動性是交易量的基礎。對於大多數非託管的 DeFi 衍生品協議而言,流動性相當於鎖倉量。根據統計,7 月 13 日,各 DeFi 衍生品協議的鎖倉量均值約爲 3852.98 萬美元。其中,僅 Set Protocol、Index Coop 和 dYdX 的鎖倉量超過 1 億美元,分別約爲 2.06 億美元、1.71 億美元和 1.69 億美元,另外,Opyn 和 Ribbon Finance 的鎖倉量超過了 5000 萬美元,其餘大多在 1000 萬美元左右或不超過 1000 萬美元。

這一鎖倉水平與 AMM DEX 和借貸類協議相距甚遠,鎖倉量最高的 Set Protocol,其鎖倉量也僅約爲 Curve 的 1/128,鎖倉量最低的 Premia 則僅相當於 Curve 的 1/350000。

而且 DeFi 衍生品協議近期鎖倉量表現也比 DeFi 整體情況略差。根據統計,最近 7 天,DeFi 衍生品協議的鎖倉量平均下降了 6.88%,而同期 DeFi 整體平均上升了 2.88%,相當於在 DeFi 整體鎖倉量保持穩定的近期,衍生品的鎖倉量有所下降。最近 30 天的情況也類似,DeFi 衍生品協議的鎖倉量平均下降了 13.55%,同期 DeFi 整體平均下降了 8.94%,衍生品鎖倉量降幅更大。

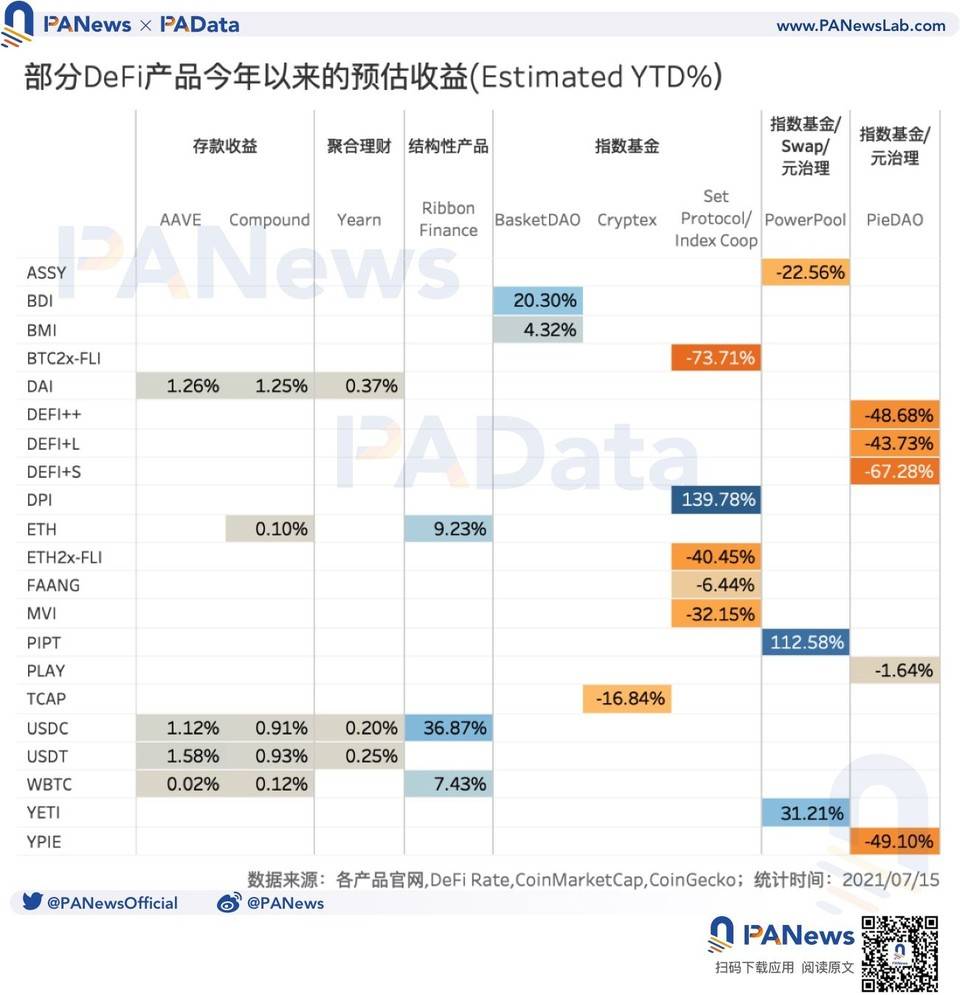

其次,DeFi 衍生品協議提供的收益率不及預期。其中,僅期權結構性產品 Ribbon Finance 提供的預期收益率高於資產存款利率,如其提供的看跌期權策略結構性產品 T-YVUSDC-P-ETH 今年以來的收益率能達到 36.87%,而 AAVE、Compound 和 Yearn 中 USDC 今年以來的存款利率分別只有 1.12%、0.91% 和 0.20%。

而種類更多的指數基金產品的預期收益率更是「贏少虧多」,僅 BasketDAO 的 BMI 和 BDI;Set Protocol 的 DPI;PowerPool 的 PIPT 和 YETI 今年以來的預期收益率爲正,其餘 75% 的產品今年以來的預期收益率皆爲負,且多個產品的虧損幅度都超過 30%。

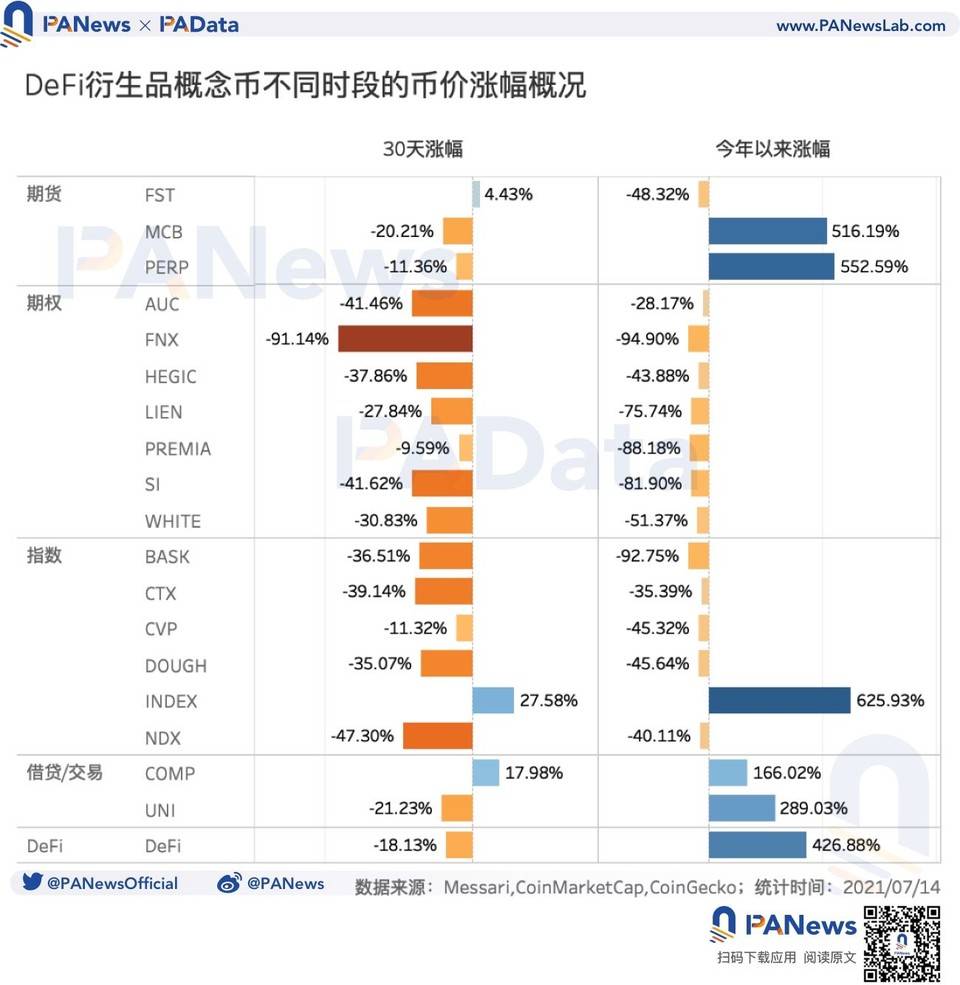

最後,DeFi 衍生品協議提供的流動性挖礦激勵的價值也普遍嚴重縮水,無法與鎖倉量形成正反饋。根據統計,最近 30 天,DeFi 概念幣的平均漲幅約爲-18.13%,而 DeFi 衍生品治理代幣的平均漲幅爲-28.08%,且 16 種觀察代幣中僅 2 種代幣的價格是上漲的,其餘普跌。

即使將時間維度拉長至今年,DeFi 衍生品概念幣的漲幅也不及預期。今年以來,DeFi 概念幣整體的平均漲幅高達 426.88%,COMP 和 UNI 這兩個借貸和 AMM DEX 的頭部協議代幣的漲幅也分別達到了 166.02% 和 289.03%,表現突出。但 DeFi 衍生品概念幣的平均漲幅僅爲 57.69%,遠低於 DeFi 板塊的整體水平,而且這還是受到 INDEX、PERP 和 MCB 三個代幣極端優異表現影響後的結果,若去除這三個漲幅超過 500% 的代幣,則其餘 13 個代幣的平均漲幅會降低至-59.36%,與 DeFi 整體水平相距更遠。

DeFi 衍生品的發展需要改善流動性、產品預期收益率和激勵方面的制約。

來源鏈接:www.panewslab.com