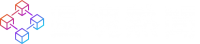

近期 Fantom 的 TVL 與其價格同時爆發,在 10 月下旬短短數日內,TVL 體量暴增 50 倍最高至 57.8 億美金:

數據來源:defillama

Yearn(YFI) 創始人 Andre Cronje (AC)多次在自己的推特中發佈與 Fantom 公鏈相關的內容,在 8 月 30 當天發佈的推特內容中至少有 5 條是與 Fantom 有關,他公開表示支持其生態發展。

此外,在 Fantom 官網上,AC 也以 Fantom「首席 DeFi 架構師」的身份出現在團隊成員介紹中。

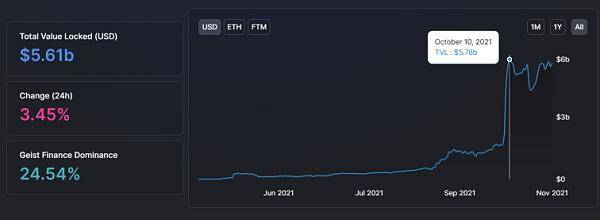

FTM 的上漲不僅僅是因爲 AC 的名人效應,更重要的是 Fantom 基金會近期宣佈的生態激勵計劃。8 月 30 日,Fantom 基金會表示,將投入 3.7 億枚 FTM 激勵生態發展,價值近 2.6 億美元的資金將用於獎勵鎖倉量 (TVL) 超過 2 億美元的生態應用。

數據來源:coinmarketcap

舊有公鏈逐漸平靜,新公鏈爲何又開始鼓譟?

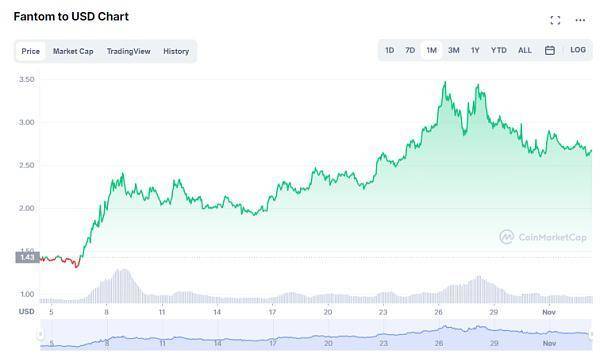

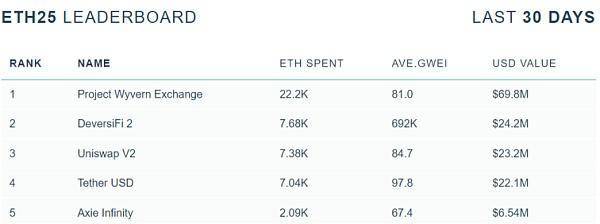

自從 2020 年 DeFi 夏季的繁榮以來,以太坊上的 Gas 價格會因基礎層的擁堵而波動得多高。這種需求的增加迫使用戶承擔昂貴的交易費用,並使開發人員難以鼓勵參與。從圖中,我們可以看到,在過去的 2 年中,Gas 價格的中位數已經上升,從而催生了一個急需的可擴展和兼容以太坊的解決方案。

按照當前以太坊 $4500 的價格,越是熱門的項目,所需的 Gas 費用也就越高,動輒幾十上百美元的參與費用,致使以太坊當前並不那麼親民,如果長此以往,以太坊或將成爲大戶以及投機客的基地。

對於高吞吐量及低費率的市場訴求,催生出了新一代公鏈樣本——Fantom。

關於 Fantom

Fantom 是一個爲企業和應用程序提供分類賬服務的區塊鏈網絡,由其基於 DAG (有向無環圖) 改進版本的的高級 aBFT (異 步拜占庭容錯) 共識機制 Lachesis 驅動,最初用來解決區塊鏈三角困境。

Lachesis 具有的特點包括 異步 、 無領導 (Leaderless) 、 拜占庭容錯 (Byzantine Fault Tolerant) 和 最終確定性 (Finality) ,簡單來說,可在 1 至 2 秒之內完成一筆交易,另外,交易一旦被包括在一個區塊中後任何一方都不能更高或撤銷交易 (最終確定性) 。

Lachesis 還可供開發者使用 EVM 或 Cosmos SDK 創建任何類型的私有和公共分佈式賬本。

爲了更好的迎合市場訴求,Fantom 通過跨鏈橋將各種鏈納入其網絡,如 Ethereum、BSC、Polygon 和 Avalanche。此前體量較大的以太坊項目如 SushiSwap 和 Curve 已經遷移到 Fantom,推動流量進入其鏈。

FTM 可以直接從交易所提現主網幣到 Metamask 錢包地址,穩定幣也可以通過 Anyswap,從 BSC 幾乎零成本的跨鏈到 Fantom,最高收費僅 0.9 美元。

從下圖可見,Fantom 上的交易數量在 2021 年 9 月超越了以太坊,在 8 月底宣佈其激勵性的 3.7 億美元的流動性挖礦計劃後。然而,Fantom 上每天支付的 Gas 仍然比以太坊網絡少得多,因爲它是爲較低的交易成本而建立的。

除此以外,Fantom 上的每個網絡都是相互獨立的,作爲一個網絡的網絡運作,提高了性能,減少了擁堵。此外,Fantom 的主網使用 Ethereum 虛擬機(EVM),使其與 Ethereum 兼容。這些兼容性使開發者能夠迅速轉移過來,體驗到性能的提高和成本的降低。

因此,Fantom 生態爆發出較爲活躍的生命力:

總體來說,Fantom 從官方 DeFi 套件入手,再通過生態項目捐贈和激勵等活動不斷壯大生態,生態圖景 (超 70 個) 則圍繞 跨鏈橋 (5 個) 、 去中心化交易所 或 AMM (15 個) 、 收益優化器 (8 個) 、 NFT (9 個 )、 借貸 (4 個) 、 IDO 平臺 (4 個) 等領域逐漸展開。

不過,Fantom 生態大都處於發展早期階段,但也有一小部分項目在近期取得了一定程度的突破:

Anyswap 已成爲當前最通用的跨鏈橋,支持 20 條鏈上的 706 種資產,鎖定有超過 49 億美元的資產。因爲 Andre Cronje 在 Fantom、Multicoin.xyz、Anyswap 之間的關係,Anyswap 也成爲跨鏈到 Fantom 的主要途徑。

Fantom 因爲 Geist Finance 的突然崛起,補足了在借貸上的短板。

在 Geist Finance 上線之初,由於 TVL 較低,早期「農民」只需要進行常規的借貸操作,即可一天獲得幾倍的收益,隨着 GEIST 代幣產量的增加,與高點相比,GEIST 已下跌超過 90%。

SpiritSwap 在近期 TVL 上升之後,給了用戶交易更多的選擇,擺脫了 SpookySwap 一家獨大的局面,Balancer 仿盤 Beethoven X 也帶來了短期挖礦機會。

Abracadabra 的穩定幣 Magic Internet Money (MIM) 流通量已經接近 15 億美元,在部署到 Avalanche 和 Fantom 之後,給這些公鏈帶來以去中心化發行的穩定幣。MIM 和 DAI 一樣,通過超額抵押生成,但 MakerDAO 中 DAI 的抵押物爲 ETH 等底層資產,而 Abracadabra 中 MIM 的抵押品則爲生息資產,如 Yearn 中存入 USDC 後得到的 LP 代幣 yvUSDC,在獲得 Yearn 中收益的同時,可以抵押 yvUSDC 鑄造 MIM 參與流動性其它流動性挖礦,或者賣出 MIM 繼續在 Yearn 中存入 USDC,實現槓桿挖礦。

總結

隨着 DeFi 在過去 12 個月的飛速發展,現在的問題是目前的基礎設施是否能跟上不斷增長的需求。許多第 1 層和第 2 層的解決方案已經提出了創新的方法來解決區塊鏈在以前的共識算法上運作所設置的各種問題,並且正在爲爭奪市場主導地位而進行激烈的競爭。

在這些解決方案的早期版本中,經常使用流動性挖礦激勵措施來刺激用戶使用,但隨着這些激勵措施的枯竭,誰將笑到最後仍有待時間的驗證,Fantom 會是未來更受歡迎的 Layer 1 之一嗎?